Misschien heb je al gehoord over de nieuwe EU-updates voor de btw op e-commerce die op 1 juli 2021 in zijn gegaan. De EU hoopt hiermee de handel tussen de afzonderlijke lidstaten te vergemakkelijken.

In dit artikel gaan we in op de belangrijkste veranderingen die de nieuwe btw-regels met zich meebrengen, wat dit mogelijk voor jou betekent en wat Jimdo doet.

Let op: Dit artikel is niet bedoeld als juridisch advies. Heb je vragen of ben je niet zeker over bepaalde juridische kwesties, neem dan altijd contact op met een juridisch adviseur.

Overzicht van de nieuwe Europese btw-regels

De nieuwe regels zijn ingegaan in op 1 juli 2021 en zijn onderdeel van het “btw e-commerce pakket.” Het idee hierachter is om grensoverschrijdende verkoop binnen de EU te vereenvoudigen en btw-fraude te helpen voorkomen. Er is nu dus een regeling voor de hele EU die je vertelt wanneer je welk btw-tarief moet rekenen.

Waar kunnen de nieuwe regels van toepassing zijn?

Over het het algemeen verandert er niets voor verkopen aan klanten in je eigen land. Voor verkopen aan klanten in andere EU-landen heeft de EU echter een drempel van 10.000 euro aan jaarlijkse omzet ingevoerd. Dit geldt alleen voor verkopen aan particulieren (d.w.z. “business-to-klant”- of “B2C”-verkopen). Er kunnen verschillende regels van toepassing zijn. Dit hangt o.a. af van de vraag of je boven deze € 10.000 uit komt of niet.

Heeft dit gevolgen voor de kleineondernemersregeling?

De nieuwe Europese btw-regels voor e-commerce hebben geen gevolgen voor de kleineondernemersregeling. Verkopers die gebruik maken van deze regeling hoeven ook na 1 juli géén btw in rekening te brengen bij hun klanten.

NB: Het e-commerce btw-pakket bevat een hele reeks verschillende maatregelen. In dit artikel concentreren we ons op een van de belangrijkste aspecten: grensoverschrijdende onlinehandel met andere EU-landen en verkoop aan eindklanten (B2C).

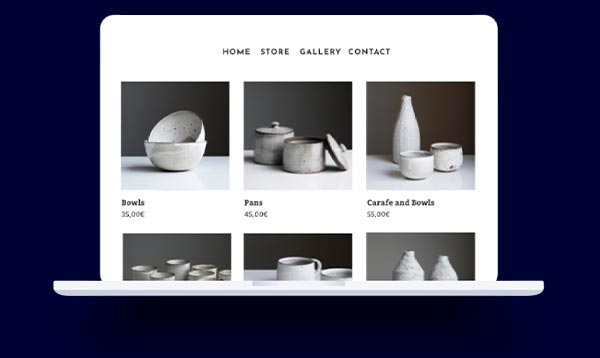

Begin met online verkopen. Met Jimdo.

Btw op jaarlijkse verkopen onder de 10.000 euro (met voorbeeld)

Verkopers die minder dan 10.000 euro per jaar omzetten aan B2C verkopen in andere Europese landen kunnen de btw-tarieven van hun land blijven toepassen. Zoals in dit voorbeeld:

Als een webshopeigenaar handgemaakte kleding verkoopt via zijn in Nederland gevestigde webshop en een klant met een afleveradres in Duitsland iets koopt, betaalt de klant het Nederlandse btw-tarief van 21%, ook al rekent Duitsland 19%. De winkelier draagt deze 21% btw dan net zoals voorheen af aan het verantwoordelijke belastingkantoor.

Btw op jaarlijkse verkopen boven de 10.000 euro

De regels zijn vanaf 1 juli van toepassing op jaarlijkse verkopen van meer dan 10.000 euro die worden gegenereerd met verkopen aan klanten in andere EU-landen. Zoals gezegd verandert er niets voor binnenlandse verkopen. Onlineverkopers kunnen het btw-tarief van hun eigen land in rekening blijven brengen. Als klanten uit andere EU-landen echter iets bij je kopen, breng je het btw-tarief in rekening dat in het eigen land van de koper op dat product van toepassing is.

Terug naar ons voorbeeld: voor een klant in Duitsland rekent de webshopeigenaar uit Nederland nu niet langer 21% btw, maar de in Duitsland gebruikelijke 19%. De winkelier meldt dit vervolgens aan de belastingdienst via het One Stop Shop (OSS)-proces. Hieronder kun je daar meer over lezen.

Op de website van de Europese Unie vind je een overzicht van alle btw-tarieven in de EU.

Tip: Verkoop je het merendeel van je producten in een EU-land met hogere btw-tarieven? Dan is het een goed idee om dit verschil al op te nemen in de prijzen van je producten.

Moet ik de btw die van toepassing is vermelden?

We geloven niet dat het nodig is dat je de btw-tarieven laat zien in je webshop. Het is voldoende om ‘incl. btw’ bij je prijzen te zetten, zoals je hieronder kunt zien. Veel webshops doen het zo.

Hoe zit het met rekeningen?

Voor rekeningen gelden verschillende regels, die afhangen van een aantal verschillende factoren. Je kunt het best met een juridisch adviseur overleggen of je het btw-tarief op je rekeningen moet vermelden.

Wat is de One Stop Shop (OSS)?

De One Stop Shop is online EU-procedure. Ben je gevestigd in Nederland, dan loopt dit via de Belastingdienst.

Je vult daar je verkopen en de btw-bedragen en tarieven elk kwartaal in.

Nog even terug naar ons voorbeeld: als je een Duitse klant 19% btw in rekening brengt, dan vermeld je dat hier. Alle btw-bedragen worden dan gezamenlijk betaald aan de Belastingdienst.

Voor een jaaromzet van meer dan 10.000 euro bij verkoop aan andere EU-landen is het gebruik van OSS verplicht. Als de omzet lager is, kun je je nog steeds registreren en de toepasselijke btw bij je klanten innen.

Sinds 1 april 2021 kunnen winkeleigenaren zich registreren voor de OSS via het online portaal van de Belastingdienst. De laatste mogelijkheid om je te registreren was 30 juni 2021, dus één dag voor de nieuwe procedure inging. Had je je eerder al aangemeld voor de Mini One Stop Shop (MOSS) procedure, dan hoef je niets meer te doen. Alle gegevens worden automatisch overgezet.

Welk btw-tarief moeten klanten uit landen buiten de EU betalen?

Of en hoeveel btw webshopeigenaren buiten de EU in rekening moeten brengen hangt helemaal af van de wetgeving van het betrokken land en van het product. Daarom raden je aan met een belastingdeskundige te bespreken welke regels voor jou gelden.

Wat gaat er veranderen in mijn Jimdo-webshop?

We hebben voor 1 juli het invoerveld “btw” veranderd in “incl. btw”. Op deze manier wordt elk btw-tarief dat je moet betalen gedekt. Dit geldt zowel in de webshop als bij de kassa. Dit betekent dat de btw niet meer apart in de tabel wordt aangegeven als je je bestellingen naar een bestand exporteert.

Als je gebruik maakt van de kleineondernemersregeling, blijft alles bij het oude. Het btw-tarief zal niet meer worden getoond zoals voorheen. Dit maakt het makkelijker voor je om verschillende producten tegen verschillende btw-tarieven in je webshop te verkopen.

Moet ik iets doen?

Wij hebben je webshop voor je bijgewerkt. Dit verandert niets aan je prijzen. Zorg ervoor dat je controleert of je over de drempel van 10.000 euro heen gaat om te bepalen of de nieuwe btw-regeling op jouw webshop van toepassing is. Als dat het geval is, dan kan het zijn dat een registratie bij de OSS voor jou verplicht is. Of je het btw-tarief op je rekeningen vermeldt, is jouw keuze.

NB: als je een Creator-webshop hebt en buiten de EU gevestigd bent, verandert er voor jou technisch niets. De btw-functie blijft hetzelfde en je kunt btw blijven weergeven zoals je gewend bent.

Meer informatie

Een moderne btw-regeling voor e-commerce in de EU (informatie in het Engels)